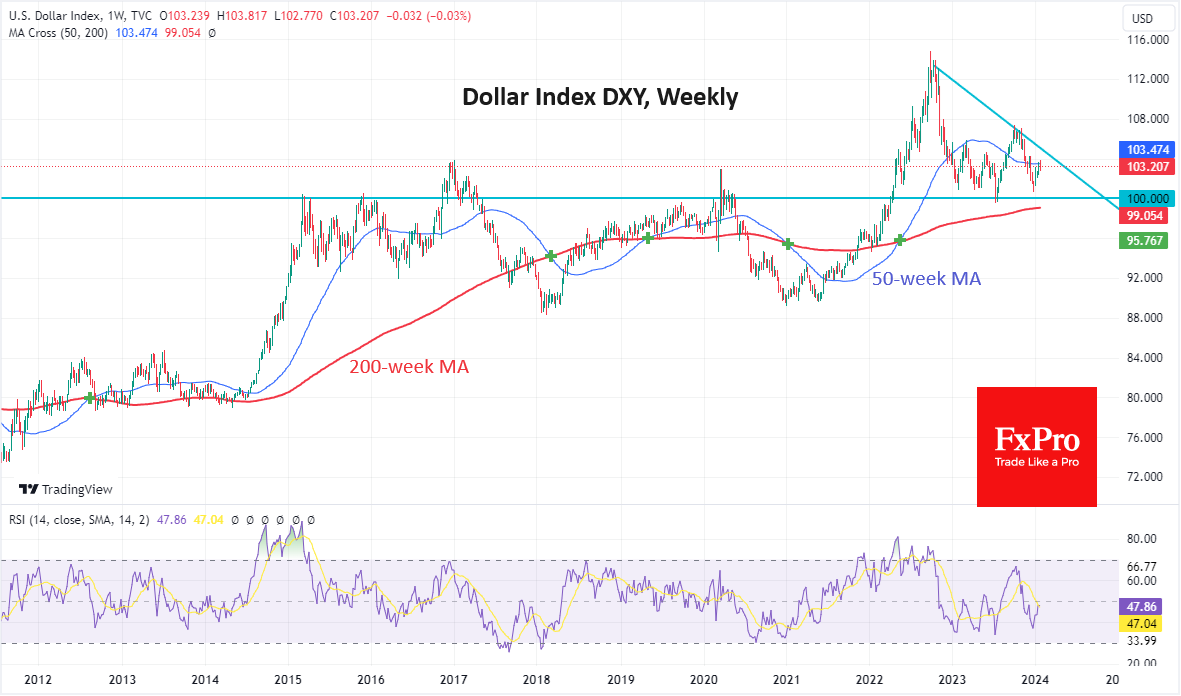

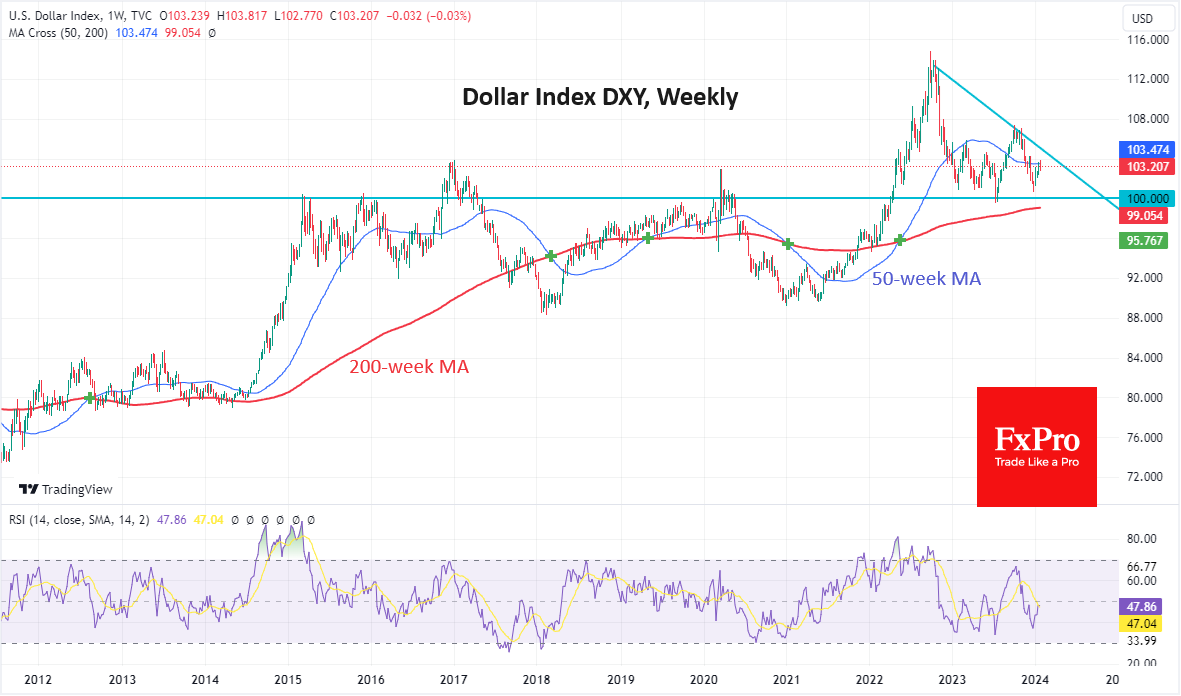

Индекс доллара нашёл баланс вокруг значимых технических уровней, что выглядит как консолидация перед началом новой среднесрочной тенденции.

DXY прилип к своей 200-дневной скользящей средней в последние восемь дней, торгуясь вблизи уровня 103. Чуть более месяца назад доллар уже консолидировался на этих уровнях, и тогда консолидация завершилась усилением распродажи с падением на 2.9%.

Тот факт, что доллар сумел развернуться к росту и вновь тестировать прошлые уровни, указывает на значимую поддержку на спаде, не давшую DXY уйти ниже 100. Приближение к нему привлекало интерес покупателей на протяжении всего прошлого года.

За время последней консолидации направленная вниз 50-дневная скользящая средняя сменила свой статус с сопротивления на поддержку.

Оба указанных выше фактора являются бычьими для доллара, предполагая дальнейший рост. Предыдущие значимые уровни консолидации были на 113 и 106, которые были поворотными уровнями в 2022 и 2023 годах, соответственно.

В то же время два последовательно снижающихся годовых пика указывает на долгосрочное давление. Доллару свойственно снижение, когда ФРС готовит или только начинает смягчать монетарную политику при растущей экономике. В этих условиях растёт внутренний спрос и импорт, а ряд менее крупных экономик представляют собой больший интерес для инвесторов.

Колебания доллара в течение последних двух лет вписываются в треугольник с нижней границей вблизи 100 и верхней проходящей сейчас через 104. Только выход за эти границы будет свидетельством, что рынок определился с трендом по доллару. А до этого момента ещё не раз рынок может переменить свои настроения.

Развязка этой истории может прийти уже на следующей неделе, на которую запланировано заседание ФРС и ежемесячный отчёт по занятости. Уверенный выход из треугольника может быть началом многомесячного движения по направлению пробоя с потенциалом движения до 115 при бычьем сценарии (+11%) и до 90 при медвежьем (-13%).

Команда аналитиков FxPro